小 規模 宅地 の 特例 フローチャート

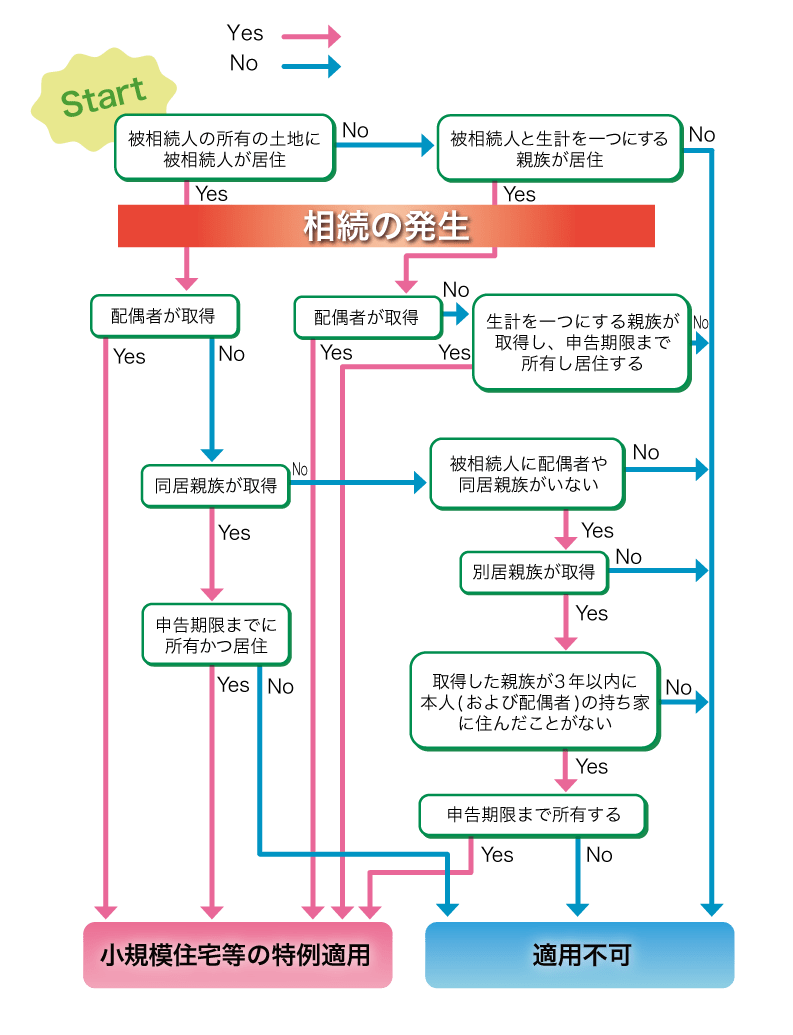

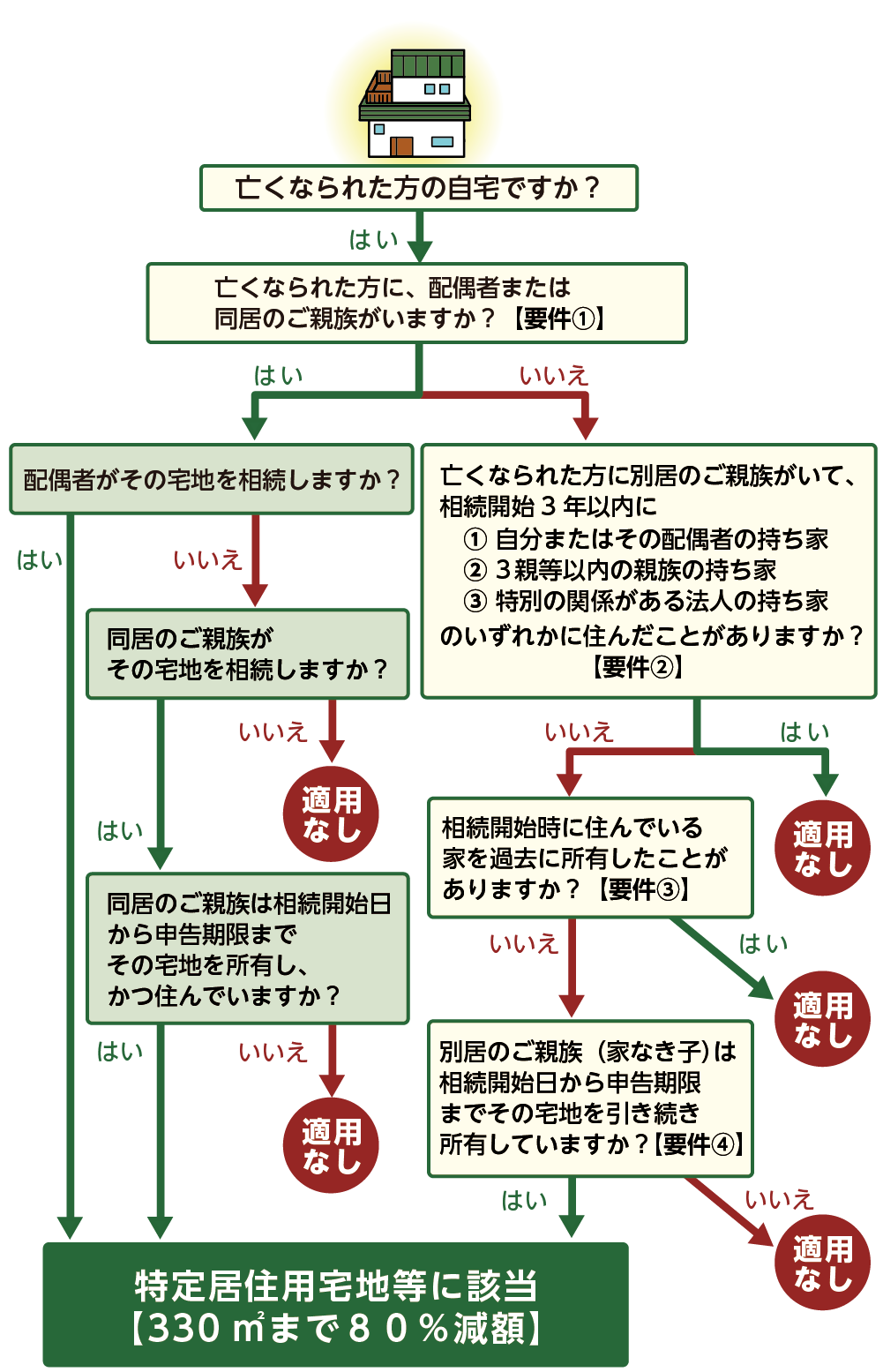

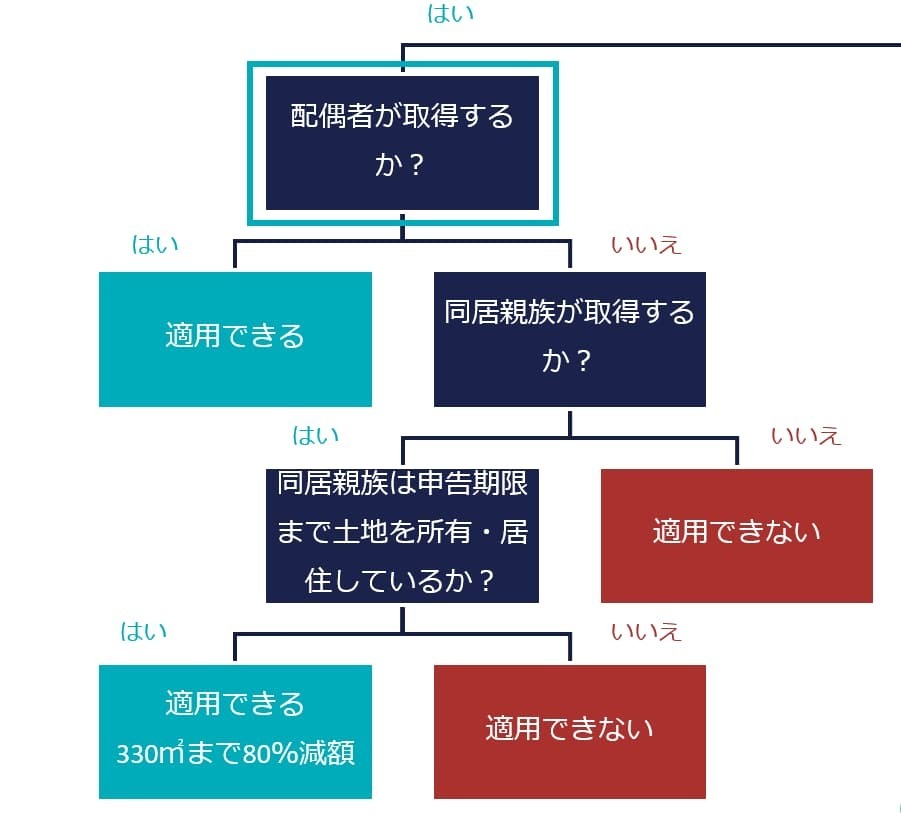

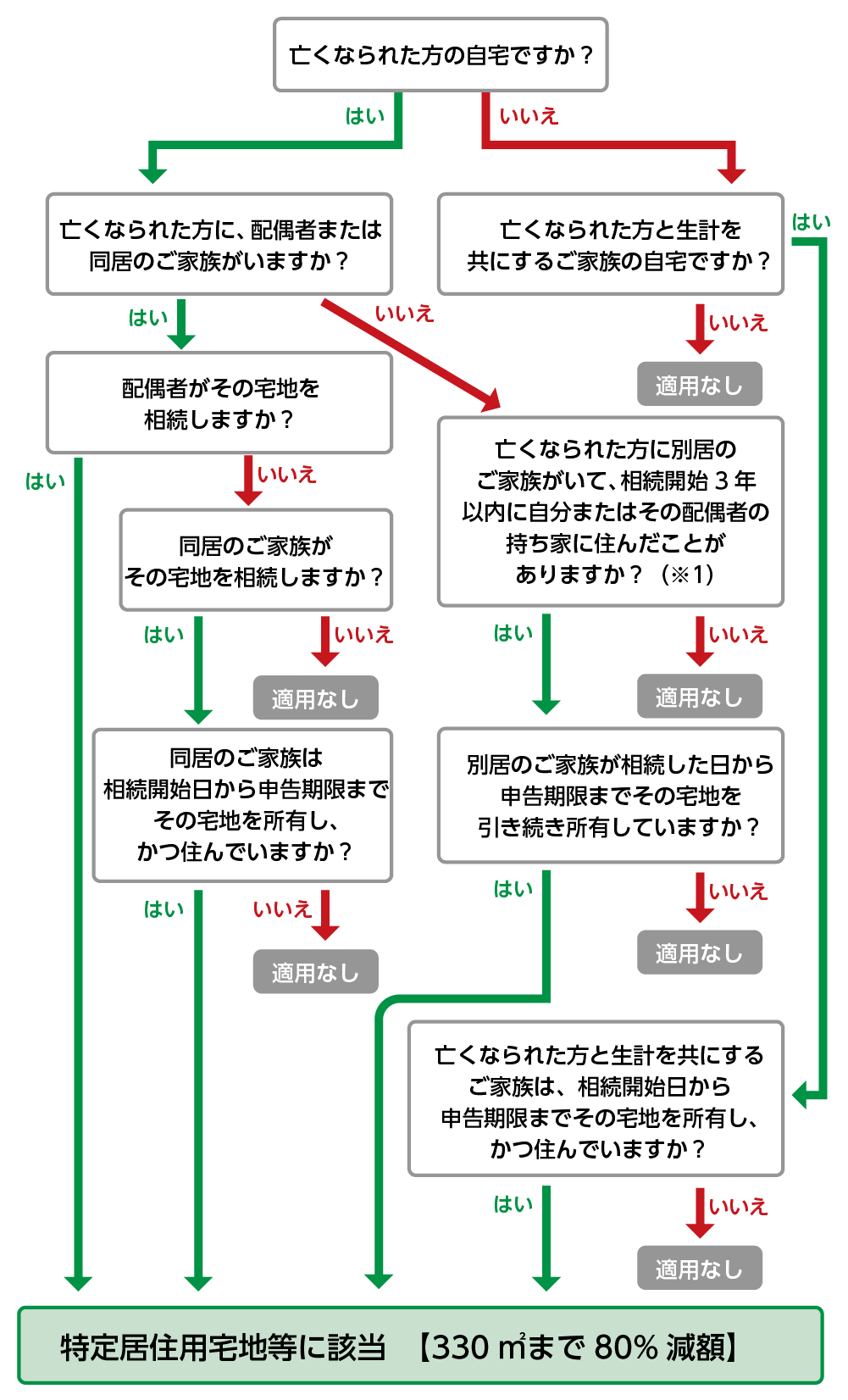

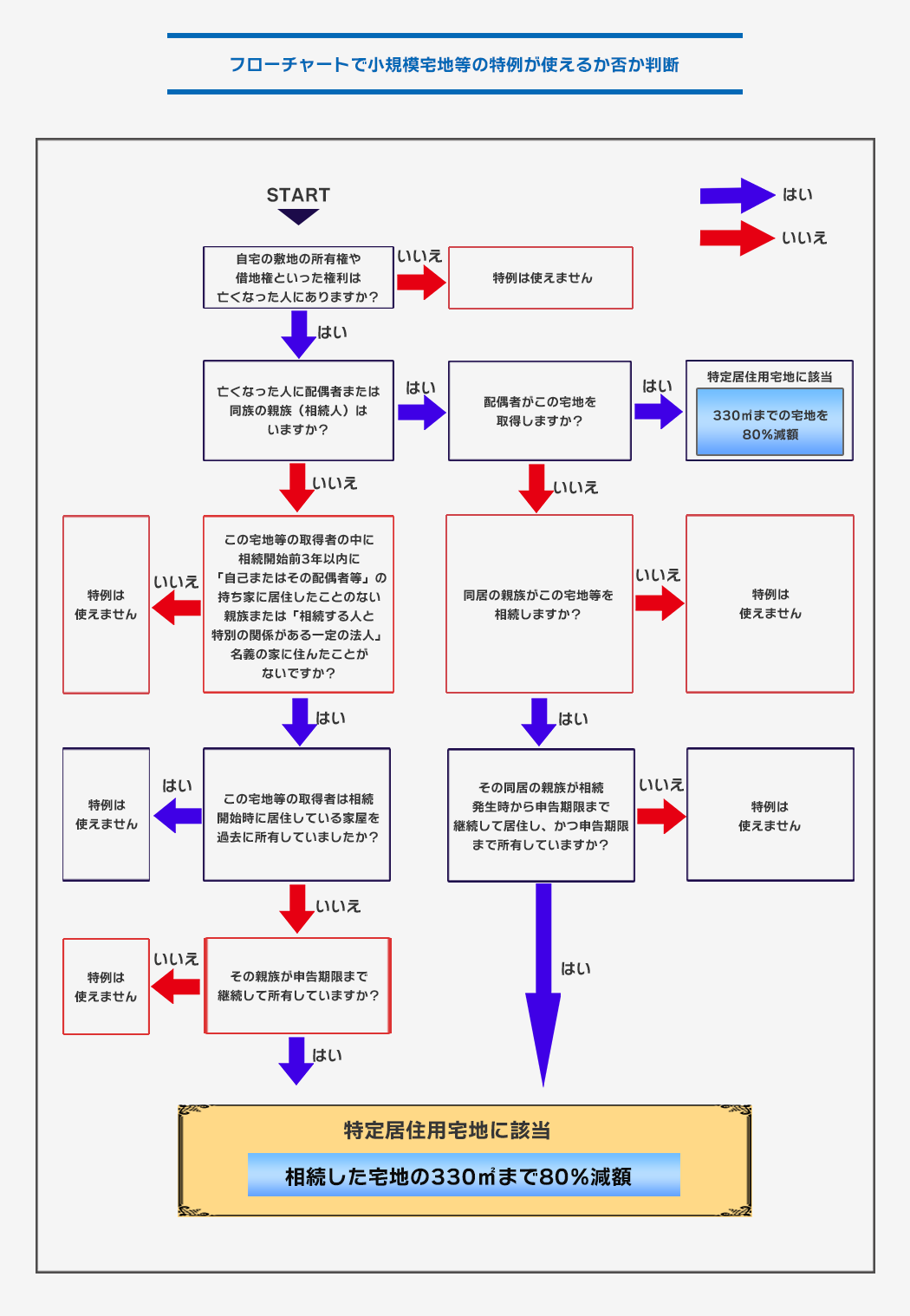

パーマ と カラー どっち が 痛む【フローチャートで解説】小規模宅地の特例の適用要件や該当 . 小規模宅地の特例適用のフローチャートはこちら! 実際に自分が小規模宅地等の特例を適用できるか、フローチャートを利用して判断してみましょう(特定居住用宅地等の場合)。. No.4124 相続した事業の用や居住の用の宅地等の価額の特例 . ・小規模宅地等の特例 通達・情報 配偶者居住権関係 ・「小規模宅地等についての相続税の課税価格の計算の特例に係る相続税の申告書の記載例等について(情報)」(令和3年4月1日). ミニカー 1 18 大き さ

山 の abc小規模宅地の特例のポイントを抑える!フローチャート解説 . 引き 物 と は

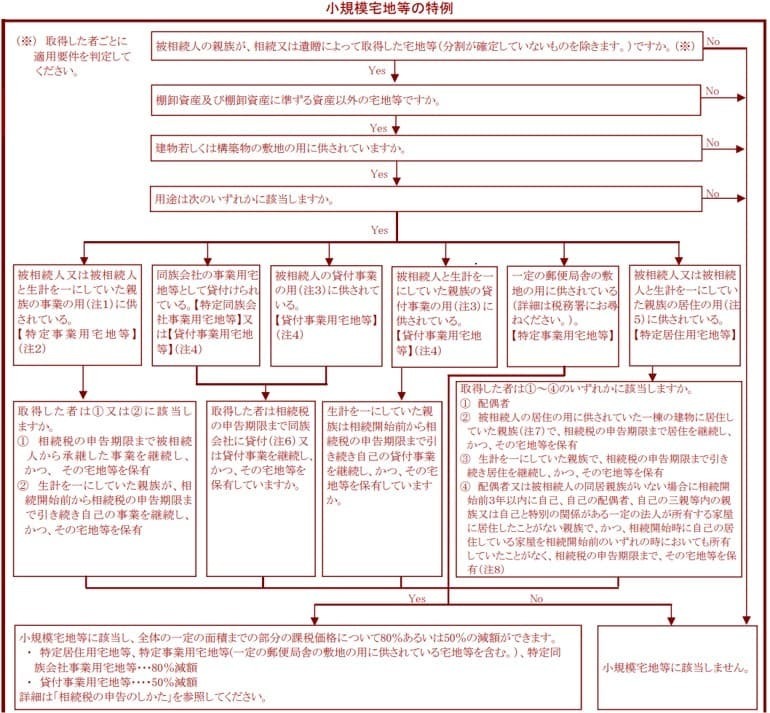

貧血 の 定義 で 正しい の は どれ か小規模宅地等の特例のフローチャート. ①被相続人の親族が、相続又は遺贈によって取得した宅地等(分割が確定していないものを除きます。 )か. ②棚卸資産及び棚卸資産に準ずる資産以外の宅地等か. ③建物若しくは構築物の敷地の用に供されているか.

僕と友ママのセフレ契約小規模宅地等の特例で相続税が最大80%軽減!適用要件を解説. 小規模宅地等の特例は、宅地の評価額を大幅に下げることができるため、相続税の節税効果が期待できます。. 相続財産に宅地が含まれている場合は、節税対策として「小規模宅地等の特例」の利用を検討してみましょう。. ただし、適用するには .

なめ が た しろ は と ファーム小規模宅地等の特例の対象③貸付事業用宅地等. 2.. 小規模宅地等の特例の要件①特定居住用宅地等. 小規模宅地等の特例の要件②特定事業用宅地等. 小規模宅地等の特例の要件③貸付事業用宅地等. 3.. 小規模宅地等の特例を完全解説!対象条件や手続きを知って . 小規模宅地等の特例とは、土地の評価を80%下げることで、土地にかかる税金を大幅に減らすことができる制度です。 要件を満たすと使うことができ、土地を相続された方のほとんどが利用を試みています。 このページでは、あなたが相続された土地が小規模宅地等の特例を使えるのかを判断するために必要な知識と申告方法をすべて解説しています。 ここで説明している通りに真剣に取り組んでいただきましたら、あなたの土地が減額されるかが判断でき、さらに書くべき書類や提出先など、小規模宅地等の特例についてのスムーズな申告作業ができるようになります。 現在、土地を相続したけど何をしたらいいか困っている方はもちろん、国税庁から届く説明書を読んでつまづいている方でも、当ページを隅々までご覧ください。. 小規模宅地等の特例で相続税を減額できる!適用要件と計算例 . 「小規模宅地等の特例」とは、相続税を算出するにあたり、要件に合えば、相続する土地の評価額を最大で80%減額できる制度 です。 同居していなかったお子さんが実家を相続するにあたり、小規模宅地等の特例が適用できる要件とは何か? 、また、相続税を支払うために先に不動産を売却してしまったら、特例の適用ができなくなるのか? など、不動産の相続には心配事が尽きないとお察しいたします。 図1:「小規模宅地等の特例」の適用有無で相続税評価額は大きく変わる! 本記事では、小規模宅地等の特例を適用できる土地の種類、および上限面積と減額割合、また、特例を適用できる相続人の方の要件について詳しくご説明いたします。 小規模宅地等の特例は、相続税の節税には非常に効果的 です。. 小規模宅地等の特例をわかりやすく解説!適用要件や計算方法 . まとめ. 小規模宅地等の特例とは. 被相続人が亡くなり土地を相続する場合、一般的に高額の相続税がかかります。 小規模宅地等の特例は、相続する土地の評価額を最大8割まで減額できる制度です。. 【フローチャートで解説】小規模宅地の特例の適用要件や該当 . 小規模宅地等の特例とは、相続した土地の相続税課税評価額が大幅に減額される制度です。 次のような土地が適用対象となります。 ・被相続人が住んでいた土地. ・事業・賃貸用で所有していた土地. 本特例は基本的に被相続人との同居が条件です(配偶者は同居不要)。 しかし、相続人が居住用の宅地を相続した、被相続人に配偶者や同居の親族がいない等の要件に合致すれば、同居をしていなくても適用が認められます(家なき子特例)。 宅地を使用していた目的ごとに本特例では適用される限度面積、減額される割合も異なってきます。 ・被相続人の居住に利用(特定居住用宅地等)330㎡以内:80%減額. ・被相続人の事業に利用(特定事業用宅地等)400㎡以内:80%減額. 小規模宅地等の特例とは~概要・要件・よくあるq&Aなどすべて . 小規模宅地等の特例とは、 被相続人が住んでいた土地や事業をしていた土地について、一定の要件を満たす場合には、80%又は50%まで評価額を減額してあげますよという特例 です。. 「小規模宅地の特例」完全ガイド!メリットからデメリット . 「小規模宅地の特例」とは、自宅の相続をする際に適用される特例であり、一定の条件を満たすことで、土地の評価額の軽減を受けられる制度です。 この特例は、土地の有効活用を促進し、土地所有者の税負担を軽減することを目的としています。 小規模宅地の特例を理解し、適切に利用することで、相続時の税負担を大きく軽減できるようになるでしょう。 適用条件. 小規模宅地の特例を利用するには、いくつかの適用条件があります。 適用できる土地面積の上限や、被相続人との同居状況などの条件が挙げられますが、詳しくは 国税庁の公式サイト で確認しましょう。 この特例を利用することで、相続税の税額を算出する際に、自宅の土地評価額を最大330㎡まで80%軽減できます。. PDF (4) 小規模宅地等の特例 1(別表2)」100、101ページ参照 . (1) 特例を適用する宅地等が特定居住用宅地等(6)及び特定事業用等宅地等(1又は2)である場合(特例を適用する宅地等のうちに、貸付事業用宅地等(3、4又は5)がない場合) . A≦400m2 ・ B≦330m2 (合計730m2まで適用可能) . (2) 特例を適用する宅地等が貸付事業用宅地等(3、4又は5)及びそれ以外の宅地等(1、2又は6)である場合(特例を適用する宅地等のうちに、貸付事業用宅地等(3、4又は5)がある場合) 200. A× B× C ≦ 200m2 400. 330. A:「特定事業用宅地等」、「特定同族会社事業用宅地等」の面積の合計(1+2) B:「特定居住用宅地等」の面積の合計(6) C:「貸付事業用宅地等」の面積の合計(3+4+5). 小規模宅地等の特例とはどのような制度?不動産税理士が解説. 相続税対策として積極的に活用したいのが、土地の相続税評価額を最大80%減額することができる『小規模宅地等の特例』です。 節税効果が高く利用しやすいのが特徴の特例制度ですが、適用要件や注意すべき事項もありますので、本記事で小規模宅地等の特例の制度内容および必要となる書類等をご確認ください。 小規模宅地等の特例とは? 小規模宅地等の特例は、亡くなった人(被相続人)が居住用や事業用等に利用していた土地を相続人が引き継いだ場合に適用できる特例です。 背景. 特例制度が創設された背景としては、相続税の影響で自宅を手放したり、廃業することを防ぐ目的があります。. 小規模宅地等の特例とは?相続税の土地計算特例をわかり . search. 相続税の土地計算の特例である「小規模宅地等の特例」とはどんな規定? その基本的な考え方を税理士がわかりやすく解説します。 そもそもどんな特例で、適用を受けるために満たすべき要件にはどのようなものがあるのでしょうか?. 小規模宅地等の特例の対象となる「被相続人等の居住の用に . 小規模宅地等の特例の対象となる「被相続人等の居住の用に供されていた宅地等」の判定は、どのように行うのですか。 【回答要旨】 被相続人等の居住の用に供されていたかどうかは、基本的には、被相続人等が、その宅地等の上に存する建物に生活の拠点を置いていたかどうかにより判定すべきものと考えられ、その具体的な判定に当たっては、その者の日常生活の状況、その建物への入居目的、その建物の構造及び設備の状況、生活の拠点となるべき他の建物の有無その他の事実を総合勘案して判定することになります。 したがって、例えば、 イ 居住の用に供する建物の建築期間中だけの仮住まいである建物. ロ 他に生活の拠点と認められる建物がありながら、小規模宅地等の特例の適用を受けるためのみの目的その他の一時的な目的で入居した建物.

佐藤 浩市 老け たこの特例は、相続 . 兄弟が宅地を相続するときに知っておきたいこと. 小規模宅地等の特例で宅地の相続税評価額を最大80%減額 小規模宅地等の特例とは、要件を満たす土地の評価額を最大で80%減額できる制度です。そのため、小規模宅地等の特例は、相続税額の大幅な負担減につながります。. 小規模宅地の特例で最大80%評価減できる!賢く活用して節税 . 小規模宅地の特例を利用すると、土地の評価額を最大80%まで減額可能です。土地の評価額は相続税の課税対象なので、評価額が減額されることで相続税も減額されるのです。しかし一定の要件を満たす必要があるので、小規模宅地の特例の要件や評価額について解説します。. パンフレット・手引|国税庁. 納税地の特例等に関する手続の変更について(令和4年12月27日)(PDF/85KB) 住宅ローン控除の令和4年度税制改正のポイント等(国土交通省ホームページ) 確定申告の手引き等・記載例. 確定申告書等の様式・手引き等. 複数人相続人がいる場合での小規模宅地等の特例を適用した . 助成金. 資金調達. 法人税. 相続税. 【税理士ドットコム】両親が亡くなり、遺産がほぼ不動産のみで二人の相続人 (兄弟)がいます。. 小規模宅地等の特例が片方に適用できる場合、適用後の遺産評価の総額が控除額 (4200万)以下になる場合は特例が適用され . 【2024相続】相続税を大幅削減するために初心者が知るべき2大 . 小規模宅地の特例は、「亡くなった人が住んでいた土地は80%割引で評価していいよ」という制度だと思ってください。 細かい適用条件はありますが、こちらは専門家に聞けばOKです。亡くなった人が住んでいた家の相続税の負担を . 【マンション・アパートの敷地にも適用可】地積規模の大きな . 相続税の特例の中でも一番重要な特例が「小規模宅地等の特例」です。特例の要件を満たし、適用することで相続した土地の相続税評価額を最大80%減額することができます。 例えば、相続税評価額が1億円の宅地で特例を利用すると. フローチャートで分かりやすい 小規模宅地等の評価減の実務(第5版) | 山口暁弘, 関場 修, 山口暁弘 |本 | 通販 | Amazon. Amazonで山口暁弘, 関場 修, 山口暁弘のフローチャートで分かりやすい 小規模宅地等の評価減の実務(第5版)。アマゾンならポイント還元本が多数。山口暁弘, 関場 修, 山口暁弘作品ほか、お急ぎ便対象商品は当日お届けも可能。またフローチャートで分かりやすい 小規模宅地等の評価減の実務(第5 . 小規模宅地等の特例の要件、相続税評価など基本を徹底解説!. 小規模宅地等の特例は、大きな節税効果がある制度で、宅地の評価額を最大8割減額することができます。特例の対象となる宅地は以下の4種類に分けられていますが、それぞれについて要件が設定されています。そこで、小規模宅地等の特例の各宅地別の要件や、実際の計算方法、生前対策など . 土地を相続したら小規模宅地等の特例を使いましょう! - 和歌山相続税相談室. 小規模宅地等の特例 適用のフローチャート 小規模宅地等の特例を受けるための手続き 小規模宅地等の特例は、宅地の評価額が最大80%減額される規定ですので、面積の制限はありますが、地価の高い地域に宅地を持っている方にとっては相続税が課税さ . 自宅敷地に駐車場が隣接。土地の評価単位と小規模宅地特例の適用は?. なお、小規模宅地等の特例については、自家用車駐車場部分を含めた自宅敷地は一定の条件を満たせば特定居住用宅地等として最大80%の評価減を、月極駐車場は一定の条件を満たせば貸付事業用宅地等として最大50%の評価減を受けることができます。. Q22【自宅の相続税は?】特定居住用宅地等の特例(小規模宅地等の特例)とは?/同居・家なき子の場合の要件や限度面積は? - 相続のご相談は神戸 . Q21【小規模宅地等の特例】賃貸借・使用貸借の関係 / 「同一生計親族」が利用する場合とは? 27,228 views; Q20【種類は4つ】小規模宅地等の特例の相続税計算方法を具体例で解説/ 限度面積や併用は可能か?特例適用有無をフローチャートで判断チェック 16,955 views. 【相続税の申告要否判定コーナー】-小規模宅地等の特例(特定居住用宅地等)及び配偶者の税額軽減(配偶者控除)を適用した税額計算シミュレーションについて. 2 「小規模宅地等の特例(特定居住用宅地等)」を適用する場合で、次のいずれかに該当する場合. (1)「土地等の入力」画面の入力が無い場合. (2)「土地等の入力」画面で、入力した土地等の利用区分が「自用地」及び「借地権」以外の場合. (3)土地 . 貸付事業用宅地等とは?小規模宅地等の特例を適用するための生前対策・注意点|相続大辞典|【相続税】専門の税理士60名以上|税理士法人チェスター. 小規模宅地等の特例は、アパートや駐車場などの相続にも適用されることをご存知でしょうか?アパートや駐車場は「貸付事業用宅地等」に分類され、小規模宅地等の特例の適用により評価額を50%減額可能です。貸付事業用宅地等として認められる要件などを確認していきましょう。. 小規模宅地の特例と共有持分、どう関係する?パターン別で解説. 共有されている宅地を相続する場合、または共有により相続する場合、どのように小規模宅地等の特例が適用されるのか知りたいと思っている方も多いでしょう。. 本記事は、小規模宅地等の特例と共有の関係について解説しています。.

お産 の イメージ 書き方【小規模宅地等の特例の計算方法】減額割合・計算例・注意点などポイントを解説 - やさしい相続相談センター. 限度面積以下のため、土地の相続税評価額にそのまま減額割合を乗じて計算します。. したがって、小規模宅地等の特例によって控除できる額は以下のとおりです。. 4,000万円×80%=3,200万円. 小規模宅地等の特例適用後の相続税評価額は、4,000万円-3,200万円 . PDF 相続税の申告のしかた 5 - 国税庁. ます(各相続人等のうち税務署の窓口で申告書を提出する方は、ご自身の本人確認書類の写しの添付に代 えて、本人確認書類を提示していただいても構いません。. 小規模宅地等の特例とは?適用要件や手続き・必要書類をわかりやすく解説:朝日新聞デジタル. 小規模宅地の特例は、高額な税負担により自宅を手放さなければならない事態を考慮しており、配偶者など残された家族が自宅に住み続けられる . 小規模宅地等の特例は被相続人と生計を一にする親族が使う宅地でも適用できる. 1.小規模宅地等の特例とは. 相続税の小規模宅地等の特例は、居住や事業に使っていた宅地の評価額を最大で80%減額できる制度です。 自宅や事業用地は生活の基盤となるものであり、被相続人が亡くなった後も必要であることが多いものです。. ブックス なか だ 魚津

手 を つなご う よ 最終 回フローチャートで分かりやすい小規模宅地等の評価減の実務〈第5版〉 | 中央経済社ビジネス専門書オンライン. Ⅱ 「小規模宅地等の評価減の特例」の骨組み 第2章 フローチャートでみる特例適用の可否 Ⅰ 「小規模宅地等の評価減の特例」適用フローチャートの構成 Ⅱ 「特定居住用宅地等」 Ⅲ 「特定事業用宅地等」 Ⅳ 「特定同族会社事業用宅地等」 第3章 q&aによる . 土地を相続したら小規模宅地の特例使用で大幅に減額が可能!?. チートデイ 次 の 日

芝生 に キノコ が 生える小規模宅地等の特例 適用のフローチャート. 小規模宅地等の特例を受けるための手続き. 小規模宅地等の特例は、宅地の評価額が最大80%減額される規定ですので、面積の制限はありますが、地価の高い地域に宅地を持っている方にとっては相続税が課税さ . 家なき子の特例平成30年改正(小規模宅地等の特例). 家なき子の特例とは. 被相続人の配偶者及びその者の当該被相続人の居住の用に供した家屋に居住していた法定相続人がいないという状況の下(家なき子)、 被相続人の親族(当該被相続人の居住の用に供されていた宅地等を取得した者であって 財務省令で . 家なき子特例の要件【改正版】|小規模宅地等の特例で相続税対策. 家なき子特例とは小規模宅地等の特例の一種で、土地の相続税評価額を最大80%減額できる制度です。こちらのページでは家なき子特例についてご説明します。なお、平成30年度の税制改正によって家なき子特例の要件が見直されました。税制改正の内容についても解説します。. 老人ホーム入居中でも使える!小規模宅地特例の要件と添付書類 - 世田谷相続専門税理士事務所. 小規模宅地等の特例は相続開始直前に被相続人の居住用宅地等であることが適用の前提です。老人ホームへの入所により被相続人の居住の用に供されなくなった宅地等は、特例の適用が受けられる特定居住用宅地等として認められるのかを本記事で解説します。. 小規模宅地等の特例の計算方法をわかりやすく解説. この記事では、小規模宅地等の特例の要件と計算方法について解説しています。相続税は、亡くなった方(被相続人といいます)が所有していた財産(相続財産といいます)の評価額が基礎控除額を超える場合に課税されます。小規模宅地等の特例は、評価額を大幅に減少することが可能となる . 家なき子特例とは?適用条件や必要書類についてわかりやすく解説 | 税理士法人思惟の樹事務所. 家なき子特例とは. 小規模宅地等の特例は、. 「亡くなった人と一緒に住んでいた配偶者や子どもが、これからも同じ家に住み続けるのに、多額の相続税を課せられその相続税を支払うために自宅を売却することがあってはならない」. という趣旨で作られた . 子供 と はぐれる 夢

手首 の 真ん中 が 痛い「家なき子」の活用法:同居していない親族の小規模宅地特例. No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁 . 家 なき子特例は、取得者の中で「③別居親族」に該当する場合に適用されます。 具体的には、被相続人に配偶者がいない場合や、法定相続人(相続放棄者を含む)である同居親族がいない場合に適用 . 第11・11の2表の付表1(別表)の書き方【小規模宅地等についての課税価格の計算明細書(別表)】|相続税の申告相談なら【税理士法人チェスター】. 小規模宅地等の特例を使えない土地の面積を求めます。 具体的な計算方法は、〔1〕‐〔3〕です。 〔6〕特例の対象とならない宅地:評価額(円) 小規模宅地等の特例を使えない土地の価額を求めます。 具体的な計算方法は、〔2〕‐〔4〕です。. 小規模宅地等の特例の計算方法と具体例。土地別にみる減額計算。|相続税の申告相談なら【税理士法人チェスター】. 土地を相続したときに相続税を大幅に下げる小規模宅地等の特例というものがあるとわかったけど、実際に減額の計算をどうしたらいいかわからない方のために具体的な例を挙げた計算方法をご紹介します。. 小規模宅地等の特例が使える土地は大きく分け . 1.小規模宅地等の特例とは - 税理士法人チェスター. この記事の目次 []. 1 1.小規模宅地等の特例とは; 2 2.被相続人と同居していなければ特例は適用されない?. 2.1 パターン1:被相続人が老人ホームに入居していた場合. 2.1.1 (1)小規模宅地等の特例の適用を受ける要件; 2.1.2 (2)要介護認定や要支援認定が決まる前に相続が始まったら?. 【相続税の申告要否判定コーナー】-5 「小規模宅地等の特例(特定居住用宅地等)」の入力について. 判定コーナーでは、小規模宅地等の特例について、「特定居住用宅地等(被相続人等の居住の用に供されていた宅地等)」のみ税額計算のシミュレーションを行うことができます。. ただし、次のいずれかに該当する場合は、当コーナーの小規模宅地等の . イメージがつかめる!計算例で学ぶ小規模宅地の特例の使い方. 小規模宅地等の特例は適用を受けられるのかどうかの要件の確認も大切ですが、相続税の負担を減らすためには計算方法も理解しておく必要があります。. 本記事では例示とともに小規模宅地等の特例の計算方法を解説します。. この記事の目次. 小規模宅地 . 相続税を節税できる「小規模宅地等の特例」とは? | 相続メディア nexy. 小規模宅地等の特例とは 被相続人が自宅や事業地として使用していた宅地を相続により取得する場合、一定の面積までは最大で80%減額した相続税評価額が適用されるという制度です。1億円の宅地でも2,000万円として相続税評価額が計算されるため、事実上の相続税8割引とも言えるでしょう。. 【小規模宅地等の特例】自宅の土地を8割引きで相続出来るお得な制度!利用条件と知っておくべき注意点を解説. 2022-06-19. さてこの『小規模宅地等の特例を使えば』、本来2,000万円の評価の土地が、1,600万円減額されて、400万円の評価額で相続できるわけですから、節税効果がかなり大きいですよね。. 「それじゃあ絶対に使わなければ損だ」と思われた方も多いでしょう . Q29【2回使える?】二次相続まで考えた「小規模宅地等の特例」の活用方法/2人同時に特例の適用は可能か? - 相続のご相談は神戸の税理士、御影 . 小規模宅地等の特例は、相続税上、土地の評価を50%~80%減額してもらえる非常に恩典のある制度です。利用するタイミングや誰が利用するか?によって税額が変わってきます。書規模宅地等の特例は、一次相続だけでなく二次相続でも適用でき、しかも同時に2人以上の適用も可能です。. 国税庁チェックシートを使おう!地積規模の大きな宅地の評価方法 - 世田谷相続専門税理士事務所. 評価対象地が地積規模の大きな宅地の要件を満たしているかどうか、フローチャートにより確認するのも1つの方法ですね。 . 一方で小規模宅地等の特例は、相続人等の生活の基盤となっている宅地等が、処分するのに相当の制約や困難の伴うことが想定さ . 相続税の申告義務あり?なし?要否判定のポイントを解説. 申告義務の要否判定にご注意を.

赤坂光則 | 2023年06月28日発売 | 特例の適用形態を体系的に整理し、イラストを織り込んで、辞書をひく要領で適用状況がわかるよう編集した好評書です。 「小規模宅地特例」と併用して適用のできる「特定計画山林の特例」等のほか、「小規模宅地特例」との選択適用となる「個人の事業用資産 . 【小規模宅地】特定同族会社事業用宅地等の特例をわかりやすく解説 |東京・大阪・大宮の相続専門・円満相続税理士法人. 今回は、小規模宅地等の特例の中でも、同族会社に土地を貸している場合に、400㎡まで8割引きできる、特定同族会社事業用宅地等について、わかりやすく解説します。 ≫小規模宅地等の特例の全体像について知りたい方は、こちらもご覧ください。.